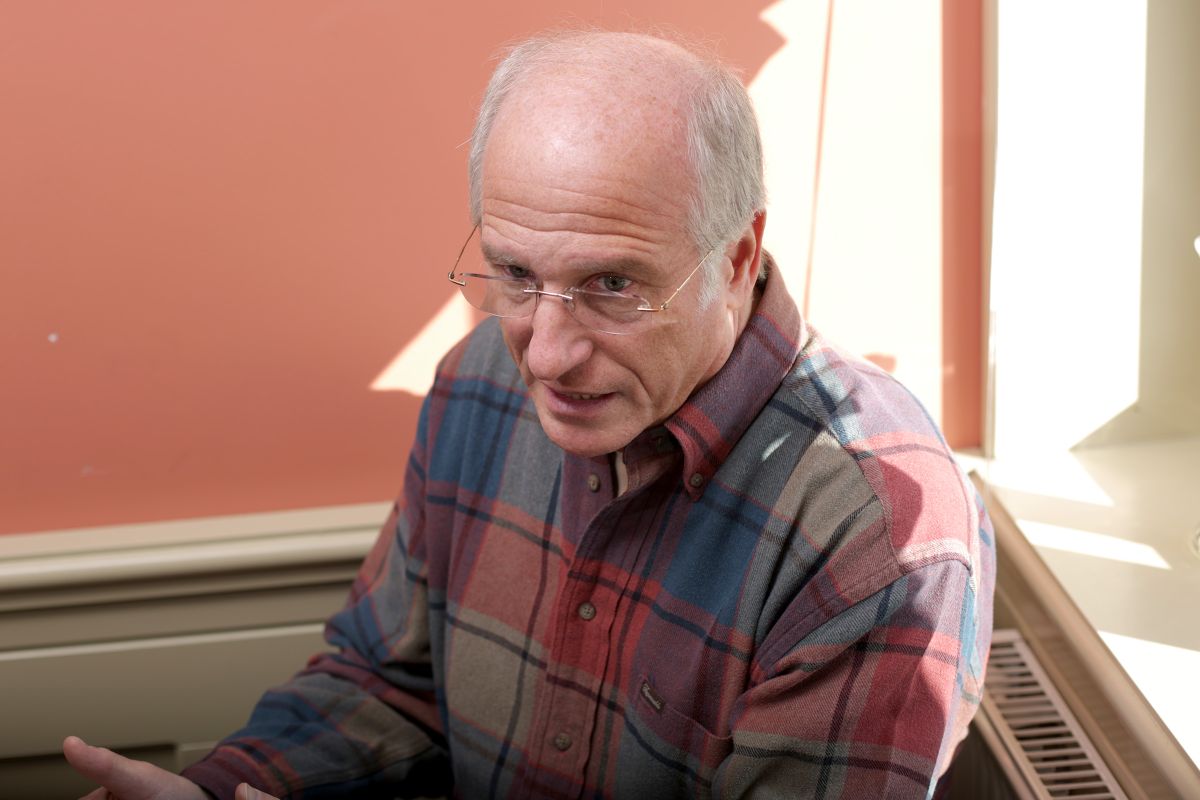

Surányi György: A jegybank mindenben hibázott, amiben lehetett

Surányi György a devizahitelezésről:

Mi vezetett oda, hogy Magyarországon a 2000-es években ilyen nagy mértékben elterjedtek a devizaalapú hitelek?

A devizahitelezés a 2001 után bekövetkező gazdaságpolitikai fordulat káros hozadéka. Magyarország gazdaságpolitikai paradigmaváltást hajtott végre: a fenntartható, egyensúlyőrző növekedési pályáról áttért a költségvetési kiadások és fogyasztás vezérelte pályára. Ez a pálya nem volt sem egyensúlyőrző, sem fenntartható. Az állam, a lakosság és a vállalati szféra példátlan módon növelte az eladósodását. Így a külföldi bruttó adósság, ami 2001-ben még a GDP 52 százalékán volt, 2009-re fölment a GDP 120 százalékára.

A felelőtlen költségvetési politika következtében 2001 és 2007 között a költségvetés folyó hiánya – nagyjából a GDP 4-4,5 százalékáról évente átlagosan annak 7-7,5 százalékára emelkedett. Így az államadósság aránya a 2001-es 52 százalékról fölment a GDP körülbelül 80 százalékára. Az így durván megemelkedő finanszírozási igény elszívta a belföldön képződő hosszú lejáratú forintmegtakarításokat. A magas költségvetési hiány a hozamgörbét, illetve az állampapírok kamatait az egekbe emelte. Az állam, szemben a magánszektorral, kamatérzéketlen.

Ezen a magas forint-reálkamatszinten a magánszektor hitelkereslete és egyúttal fizetőképessége is erősen korlátozódik. Ezért került sor az árfolyamkockázat nem kellő súlyú mérlegelése mellett a jóval alacsonyabb kamatozású devizahitelezésre. Ennek a kapuját egyébként a Járai Zsigmond vezette jegybank javaslatára az Orbán-kormány előterjesztésében a parlament teljes támogatásával nyitották meg 2001-ben. A törvények sorában megváltoztatták a devizahitelezésre vonatkozó szabályokat, és azt az utolsó két províziót, amihez én személyesen ragaszkodtam, eltörölték.

Melyik volt ez a kettő?

Az egyik szerint tilos volt a belföldi szereplőknek devizahitelt nyújtani, azok kivételével, akiknek devizában bevételük volt, és így az árfolyamkockázatot természetes módon fedezték. Ragaszkodtunk ahhoz, hogy belföldön a forint a hivatalos fizetőeszköz. Ennek hiányában a monetáris politika béna kacsa. A másik provízió a rövid lejáratú külföldi tőkebeáramlást korlátozta. Erre azért volt szükség, mert egy jól működő, felzárkózó gazdaságban, ahol a gazdasági növekedés gyorsabb, mint a legfejlettebb országokban, ott az egyensúlyi reálkamat is magasabb.

Ha az egyensúlyi reálkamat magasabb, akkor ez egy jól működő gazdaságban kockázat nélküli spekulációt tesz lehetővé. A beáramló külföldi tőke a kamatkülönbözetet kihasználva nagyon nagy nyereséget zsebelhet be. Mi nem akartuk, hogy ez a külföldi tőke korlátlanul áramoljon, és korlátlan nyereségre tegyen szert. Egy ilyen folyamat egyrészt a versenyképesség alakulásától függetlenül felértékeli a forintot, ami káros az exportszektornak. Az így beáramló likviditás sterilizálása nélkül – ami viszont elég drága lehet – az árstabilitás is veszélybe kerülhet. De árt a belföldi termelőknek is, mert túlságosan olcsóvá teszi az importot, kiszorítva ezzel a belföldi termelőt is.

Ugyanakkor, ha fordul a kocka, és a spekulatív tőke realizálni akarja a profitot, akkor ellenkező hatást gyakorol, és a forint árfolyama súlyosan leértékelődik. Így a devizában fölvett adósságok terhei ugrásszerűen megnőnek, ami súlyos pénzügyi stabilizációs kockázatot jelent. De az infláció is felpöröghet, ennek összes súlyos szociális és gazdasági következményével. Ezt a két províziót törölte el 2001 nyár elején az akkori parlament. Minden politikai párt támogatta ezt a törvényt, helytelenül. Ez nyitotta meg a kaput a devizahitel előretörésének. Az állam, illetve a gazdaságpolitika alrendszerei nemhogy nem tettek semmit ellene, hanem a nagy költségvetési deficit egyfelől, az MNB helytelen politikája és a pénzügyi felügyelet kivárása másfelől még ösztönözte is ezt.

A jegybank itt hol és mit hibázott?

Ahol és amiben lehetett. Először abban, hogy önmaga kezdeményezte a devizakódex előbb említett liberalizálását. A második súlyos hiba az volt, hogy nem korlátozta a hitelezés, különösen a devizahitelezés növekedési ütemét. Éppen ellenkezőleg, a politikájával ezt akarva-akaratlanul ösztönözte.

A 2001 és 2006 között megugró költségvetési hiány növekvő belföldi keresletet eredményezett. Ilyenkor az árak gyorsabban növekednek, és nő a külső egyensúlyi hiány. Ha az állam túlköltekezik, és belföldön nincs elégséges pénzügyi megtakarítás, ami ezt ellensúlyozná, akkor a külső egyensúly is felborul. A jegybank ezt a felelőtlen költségvetési politikát megpróbálta ellensúlyozni. Amikor ezt a monetáris politika eszközeivel próbálta meg korlátozni, a tankönyvek szerint járt el. Úgy gondolta, hogy megemeli a reálkamatokat, és így fölértékelődik a forint.

A kamatemelkedésnek a tankönyvszerű sémája úgy néz ki, hogy ha nő a kamat, akkor ennek következtében nőnek a pénzügyi megtakarítások, az emberek és a vállalatok több pénzt takarítanak meg és kevesebb hitelt vesznek föl. A hitel így drágább, a megtakarítás pedig vonzóbb lesz. Ezért csökken a magánszféra kereslete, több a pénzügyi megtakarítás, kevesebb a fogyasztás és a beruházás, így mérséklődik a belföldi kereslet és az inflációs nyomás, valamint javul a külső egyensúly. A dezinflációt erősíti a növekvő kamat különbözet hatására felértékelődő forintárfolyam is, ami viszont kedvezőtlen a külső egyensúlyra.

Olyan aránytalanul nagy volt azonban a kamatkülönbözet a belföldi és a külföldi piacok között, hogy az ebből származó, hosszú ideig kockázatmentesnek tűnő profit várásának hatására ömlött be likviditás.

Ha a tankönyv szerint járt el a jegybank, akkor mégis miért hibázott?

Mert a tankönyvi példa mögött volt egy súlyos tévedés is: a jegybank ugyanis elfelejtett tudomást venni arról, hogy fölszabadította a devizahitelezés csatornáját. Miközben a forinthitel-kiáramlás tényleg mérséklődött, a devizahitelek kiáramlása gőzerővel ment előre, meghaladva az évi 30 százalékot. Tehát a jegybank, miközben egyfelől a monetáris kondíciók – a kamat emelésével, illetve az árfolyam felértékelésével – túlzott szigorításával dezinflációs sokkot adott a gazdaságnak, másfelől ugyanezzel a lépéssel egyidejűleg súlyos inflációs sokkal sújtotta. A relatíve és a forint nominális felértékelődése miatt abszolút is egyre olcsóbbnak tűnő devizahitel kiömlése nemhogy nem hűtötte a belföldi keresletet, hanem fűtötte.

Ez volt az az időszak, amikor mindent devizahitelre akartak értékesíteni, különösen autót vagy lakást.

Ebben a folyamatban súlyos hibák sorozatát követte el a jegybank. Ennek elvi alapja is volt. Az MNB nem tartotta feladatának a hitelállomány alakulásának befolyásolását. Úgy gondolta, hogy a piaci folyamatok önmagukban képesek az egyensúlyok kialakítására. Ugyanebben az időszakban a horvát, a szerb, a román és a lengyel jegybank is beavatkozott ezekbe a folyamatokba, és ha nem is tökéletes hatékonysággal, de jelentősen mérsékelte a hitelek kiáramlásának az ütemét. A másik súlyos probléma, amiben már a kereskedelmi bankok is hibásak, hogy ha már sor került a devizahitelezésre, akkor a Magyar Nemzeti Banknak és a Pénzügyi Szervezetek Állami Felügyeletének minden erővel akadályoznia kellett volna, hogy az eurótól eltérő devizában történjék a hitelezés.

Ez miért probléma?

Mert a forint-euró árfolyam a nominális horgony szerepét tölti be a magyar gazdaságban. Ha a forint az euróhoz képest le- vagy felértékelődik, az export- és az importárak alakulásán keresztül befolyásolja a hazai inflációs folyamatot, a hazai bérfolyamatokat, a kamatok alakulását. Ezzel szemben a svájci frank árfolyamának a változása semmilyen hatással nincs a magyar gazdaság nominális folyamataira.

Magyarország külkereskedelmi forgalmának 90 százaléka euróban bonyolódik le. Az export és az import együttesen a magyar GDP körülbelül 170 százalékát teszi ki. Tehát a forint-euró árfolyamnak a változása azonnal végiggyűrűzik az egész gazdaság minden egyes folyamatán. Svájci frankban Magyarországnak lényegében nulla a kereskedelmi forgalma. A svájci frank-euró árfolyam alakulásának semmilyen befolyása nincs a magyar inflációra, a kamatokra, a nominális bérekre, mert a svájci frank elmozdulása az euróhoz képest egy az egyben reálváltozásként jelenik meg, többletterhet vagy teherkönnyítést jelent.

Nagyon sokan mégis svájci frankban adósodtak el.

2003 és 2007 között, akik svájci frankban vettek föl hitelt, azok három csatornán keresztül jártak jobban, mint ha forinthitelt vettek volna föl. Az egyik, hogy sokkal alacsonyabb volt a kamata, mint a forinthitelnek; a másik, hogy ebben az időszakban a forint fenntarthatatlanul bár, de fölértékelődött az euróval szemben, és ebből akkor a svájci frankban fölvett hitelesek is profitáltak. A harmadik, hogy a svájci frank ebben az időszakban leértékelődött az euróhoz képest is, amiből szintén profitáltak az adósok. 2004–2008 között sokan 160-180 forint körüli árfolyamon vettek föl svájcifrank-hitelt. 2008 közepén csak 138 forintba került egy svájci frank. Tehát közel 20 százalék teherkönnyebbség volt annak következtében, hogy egyrészt a forint felértékelődött az euróhoz képest, másrészt a svájci frank leértékelődött az euróhoz képest. És természetesen ott volt még a kamatkülönbözet, mert az 5,5 százalék körüli svájcifrankhitel-kamathoz képest 12-14 százalék lett volna a forinthitel kamata.

A bankoknak is össze kellett volna hangolniuk a politikájukat, és annak ellenére, hogy nagyon éles verseny volt közöttük, valamilyen módon elérni azt, hogy ne hitelezzenek eurón kívüli devizában. Ugyanakkor a jegybanknak és a pénzügyi felügyeletnek minden eszköz rendelkezésre állt arra, hogy olyan követelményt írjon elő a bankszektornak, ami megszüntette volna a svájci frank kamatelőnyét az euróval szemben. Ha ezt megtették volna, akkor senkinek sem lett volna érdeke, hogy svájci frankban és ne euróban vegyen fel hitelt. Visszatekintve jól látszik, hogy a forint az euróhoz átlagosan 20-25 százalékot veszített az értékéből, míg svájci frankkal szemben 80-85 százalékot. Az átlagos nominális keresetek az időszak során lépést tartottak az euró árával, tehát az adósságszolgálat relatív terhe változatlan maradt. Így ez önmagában nem okozott volna megoldhatatlan problémát.

Mi a helyzet devizatartalékokkal? Az IMF-re is ezért volt szükség?

Hiba, hogy a jegybank 2008 őszéig elfogadhatatlanul alacsony szinten tartotta a devizatartalékokat. Ennek az volt a következménye, hogy a válság során Magyarországnak kellett először fejvesztve az IMF-hez és az Európai Unióhoz rohannia, és az ő hiteleikből feltöltenie 16 milliárdról 35 milliárd euróra a devizatartalékokat. A teljes hitelfelvételnek, ami az IMF-től és az Európai Uniótól érkezett, a 80-90 százaléka más célt nem szolgált, mint a devizatartalékok feltöltését.

Ön szerint ez jó döntés volt?

Ez a feltöltés helyes és indokolt, de elkésett lépés volt. Amikor feltöltötték a devizatartalékokat, még egy hibát elkövetett a jegybank: miközben az ország adósságállományának körülbelül a 30-32 százaléka svájci frankban volt, a devizatartalékokat kizárólag euróban tartotta az MNB. Így fedezetlen pozíció jött létre. Nagy kár, mert amikor a válság eszkalálódott, és a félelem egyre inkább a svájci frank irányába terelte a világ pénzügyi megtakarításait, ami miatt a svájci frank felértékelődött, az MNB mérlegében a devizatartalékok között nem volt svájci frank. Százmilliárdokban mérhető veszteséggel, elmaradt haszonnal kell szembenézni.

Ha az MNB mérlegében a devizatartalékok körülbelül 30 százaléka svájci frankban lett volna, körülbelül 10-12 milliárd eurónak megfelelő svájci frank, akkor azon az MNB mérlegében minimum 20-25 százalékos árfolyamnyereség keletkezett volna. Ez óriási összeg, körülbelül 2-3 milliárd svájci frank. Ez azt jelenti, hogy a hitelfelvevők adósságnövekedésének jelentős részét ebből ellentételezni lehetett volna.

Ha lett volna svájci frank a devizatartalékok között, akkor nem is beszélhetnénk devizahiteles problémáról?

Nem, ezt nem állítom. De a válság lényegesen mérsékeltebb lenne.

Hogy lehet, hogy csak euró volt a jegybankban?

Ezt a jegybanktól kell megkérdezni.

A bankok is követtek el hibákat? Van ebben felelősségük, vagy egyszerűen egy alig szabályozott piacon futottak a lehetőség után, és ezen jól kerestek?

Nemcsak a kiegyensúlyozottság, hanem a tények okán is őszintén kell beszélni arról, hogy a bankok milyen hibákat követtek el. Az egyik hiba, hogy nekik valahogy egyezségre kellett volna jutniuk abban, hogy a verseny nem mehet el addig, hogy makroértelemben is teljesen fedezetlen módon, svájci frankban nyújtanak hitelt. Ha euróban nyújtottak volna hitelt, akkor az árfolyamhatást figyelembe véve a devizahitel veszélyessége és a fájdalma is sokkal kisebb lenne.

Miért lenne kisebb?

Mert átlagosan 250 forint volt az euró árfolyama a 2004–2008 közötti időszakban, míg az elmúlt években az árfolyam átlagosan 290-300 forint között volt. Tehát nominálisan közel 20 százalékkal értékelődött le a forint tíz év alatt. Ez azt jelenti, hogy ha euróban vettük volna fel a hitelt, változatlan kamatkondíciók mellett, 20 százalékos tehernövekedést jelentett volna az adósoknak. Ugyanakkor ebben a periódusban a nominális bérek lényegesen több, mint 20 százalékkal növekedtek, tehát a törlesztőteher egy átlagos adós jövedelméhez képest még csökkent is volna. Svájci frankban 160 forint körül volt ez az átlagos árfolyam, ami mellett fölvették a hitelt, ma pedig 300 forint körül van az árfolyam, tehát majdnem 100 százalék a leértékelődés, a nominális bérek pedig nem nőttek ennyivel ebben az időszakban, így a reálterhek ugrásszerűen megemelkedtek. Emiatt itt a felügyeleti hatóságoknak és a bankoknak is van felelősségük.

Mi a bankok felelőssége?

Amikor a svájcifrank-hiteleket nyújtották a bankok, akkor a saját mérlegükben sokkal rövidebb lejáratra vették föl a frankhiteleket, így lejárati meg nem felelés volt a mérlegükben. Abban az időszakban nagyon könnyen és olcsón lehetett forrásokhoz jutni a nemzetközi pénz- és tőkepiacokon. Úgy gondolták, hogy amíg világ a világ, ez így marad. Nos, ez nem így van. Átlagosan 15 évre nyújtottak hitelt, és a devizaforrásaik átlagos futamideje biztos, hogy nem volt több, mint két-három év. A felügyeletnek és a jegybanknak sem lett volna szabad ezt megengednie.

Ennek következtében, amikor a piacok kiszáradtak a válság éveiben, 2008 és 2010 között, akkor ezek az olcsó, rövid lejáratú források vagy eltűntek a rendszerből, vagy roppant mód megdrágultak. Ennek a költségeit egyébként jogszerűen – és ebben vitatom a legfelsőbb bíróság és a kormány döntését is –, de az erőfölénnyel visszaélve a bankok egyoldalúan áthárították az ügyfelekre. Ez a bankok sara: ha nem fedezték magukat 5-10-15 évre a saját hitelfelvételükben, akkor bizony ez az ő kockázatuk, ez az ő spekulációjuk, ha rosszul spekuláltak, ezt nekik kell lenyelni.

Tehát a hitelfelvevő egy nagyon kockázatos termékre spekulált, mert kétséges volt, hogy tudja-e majd fizetni a svájci frankban felvett hitelét. Ehhez a hibához, mert ez több mint merészség, ez hiba, ehhez a bank azt követte el, hogy nem 15-20 évre, hanem csak két-három évre fedezte le magát. Tehát sikerült két tökéletesen rossz döntést hoznia a rendszer két szereplőjének.

Ezzel egyetértek. Értékelésem szerint az ebből fakadó terheket a bankok nem háríthatták volna át az ügyfelekre. Miközben, hangsúlyozom, nem jogszerűtlen, mert a hitelszerződésben ez benne foglaltatott, ezeket a hitelszerződéseket külön-külön a PSZÁF-hez be kellett nyújtani, jóvá kellett hagyatni, és jóváhagyták. Tehát ilyen értelemben nem lehet azt mondani, hogy ez jogszerűtlen, pláne azt, hogy ezt visszamenőleg megváltoztatom. Azt lehet mondani, hogy ilyet soha többet nem engedélyezek mostantól. Azt is lehet mondani, hogy a bankoknak is részt kell vállalni azokból a terhekből, amit ez az egész rendszer létrehozott. Ugyanakkor visszamenőleg nem lehet a szerződéseket átírni, megváltoztatni, egyoldalúan a bankok terhére elszámolni, mert ez a jogállam végét, a szerződések semmibevételét jelenti.

A bankok ott is hibáztak, hogy rövidebb lejáratra, fogyasztási vagy tartós fogyasztási célú hitelt nyújtottak devizában. Csak szigorúan beruházási célra lett volna szabad devizahitelt nyújtani. Ha beruházási célra nyújtják a hitelt, akár a vállalati szférában, akár a lakossági szférában – főleg lakásra –, annak a gazdaság működésére, az emberek életkörülményeire kedvező hatása van, hozzájárul a gazdaság hosszú távú növekedéséhez, és mint ilyen, jó eséllyel kitermeli a beruházásnak, a tőkének a költségeit, azaz a kamatot. Ezzel szemben, ha autóra, hűtőszekrényre, televízióra, nyaralásra adok hitelt, az nemigen termeli ki önmagát.

A hitelfelvevők sem ártatlanok, főleg azok, akik nagy értékű vagy több ingatlanra vettek fel hitelt, és azok sem, akik fogyasztási célra vettek fel hitelt. Ilyen értelemben ez nem volt felelős döntés, és elég sokan tovább nyújtózkodtak, mint ameddig a takaró ért. Ugyanakkor a hitelfelvevők sorában nagyon sokan egy olyan előre nem látható válságnak az áldozatai, amire nem lehetett előre felkészülni.

A válság nem csak a devizahiteleseket sújtotta és sújtja a mai napig. Mi a helyzet a forinthitelesekkel?

Ha megnézzük a hiteleseket, hogy hányan nem tudják fizetni a hitelt, akkor az a tragikus kép bontakozik ki, hogy a devizahitelt nem fizetők aránya lényegében ugyanannyi, mint a forinthitelt nem fizetők aránya. A nemfizetés valószínűleg nem önmagában az árfolyamváltozás, illetve a kamatok emelkedése miatt jön létre, hanem mert elveszítette a munkahelyét, vagy ha nem veszítette el, olyan jövedelemcsökkenés következett be, ami sem a forint-, sem a devizahiteleknek a törlesztését már nem tette lehetővé.

A felszínen úgy tűnik, mintha a devizahiteleknek a bukási rátája magasabb lenne: körülbelül 20 százalék a devizahiteleknél a nem fizetők aránya, és 14-15 százalék a forinthiteleknél. Mindkettő borzasztóan magas. A különbség a kettő között a végtörlesztésből adódik. A végtörlesztésben a leggazdagabb, a legkevésbé rászorult, legigazságtalanabbul jutalmazottak visszafizették a devizahiteleiket. Ha visszateszem a rendszerbe a végtörlesztők számát, akkor ugyanaz a 15 százalék körüli bukási arány van mind a forint-, mind a devizahitelek esetében.

Ez egy folyamat volt. Ezeket az aggályait megosztotta a politikával?

Míg a jegybank elnöke voltam, ahhoz ragaszkodtam, hogy Magyarországon a forint a hivatalos fizetőeszköz: magyar szereplők között forintban kell minden üzletet intézni. Lejárt a mandátumom, két hónappal később bevitték a parlament elé a devizahiteles javaslatot. Világos volt korábban, hogy mit gondolok erről. Nem rajongtam a devizahitelért soha, de azt gondoltam, hogy az euró-forint hitelekből nagy probléma nem lehet. A svájci franknál pedig én sem láttam előre, nem gondoltam, hogy egy akkora válság üti meg a világot, ami a svájci frankot ilyen, korábban teljes mértékben példátlan felértékelődésnek veti alá.

Amikor 2010-ben a görög válság, majd a kezdődő ír, portugál válság kapcsán magának az eurónak a léte is megkérdőjeleződött, már látszott, hogy a svájci frank egyértelműen, egyoldalúan és töretlenül erősödni fog az euróhoz képest. Akkor több alkalmam volt a gazdaságpolitika irányítóival beszélni, és mindezek hatására 2011 legelején, amikor 210 forint körül volt a svájci frank, munkatársaimmal letettünk egy átfogó javaslatot a devizahitelek forintosítására. Ugyanezt, némileg frissítve megismételtem 2013 nyár végén.

Miről szólt ez a javaslat?

Kötelezővé tette volna a forintosítást, a terheket szerintünk elfogadható módon megosztotta volna a kereskedelmi bankok, a hitelfelvevők, illetve az állami szféra között azon az alapon, hogy minden szereplőnek megvan a maga felelőssége a kialakult helyzet létrehozásában. A javaslat röviden azt tételezte, hogy a jegybank biztosítja a devizakínálatot ahhoz, hogy vissza lehessen fizetni a devizahiteleket, ahogy ez ma történik.

Azt is szükségesnek tartottuk, hogy a jegybank hosszú lejáratú forinthitelt nyújtson a bankokon keresztül az ügyfeleknek, hogy legyen miből megvásárolniuk a devizát és visszafizetni a devizahitelt. A bankoknak jelentősen lecsökkentettük volna az akkor átlagosnak tekinthető kamatmarzsukat, míg a bankok öt-nyolc évvel meghosszabbították volna a futamidőt. Az állam kamattámogatást adott volna a forinthitelek mellé. Nagyjából azzal kalkuláltunk, hogy az akkori 210 forintos árfolyammal alakuló törlesztőrészlethez képest 40 százalékkal csökkent volna a havi teher, ami lényegében nominálisan visszaállította volna az átlagos hitelfelvételkori törlesztőrészletet.

Ezt a javaslatot a jegybank és a bankszövetség vezetése – kivéve a bankszövetség akkori elnökét, Felcsuti Pétert – elutasította. A kormány igazából nem reagált erre, illetve annyiban, hogy körülbelül széttárta a kezét, és azt mondta, hogy ha a bankok és a jegybank nem akarják, akkor nincs mit tenni. Ezt követően jött az első árfolyamgát, ami egy súlyos kudarc volt. Majd ezután jött elő a kalapból a végtörlesztés, ami úgy gondolom, hogy szakmailag és szociálisan sem elfogadható: a bankok legtehetősebb ügyfeleinek, a magyar társadalom leggazdagabb szegmensének egy teljesen elvtelen, a bankok terhére végrehajtott megajándékozása.

Ez elég nagy ajándéknak tűnik.

Óriási ajándék volt, és mint ilyen, elfogadhatatlan. A legrászorultabbak esetében lényegében semmi nem történt. A legrászorultabbak alatt azokat a nem fizető adósokat értem, akiknél az eredeti hitelfelvételkor az ingatlanuk értéke nem haladta meg a 15-20 esetleg a 25 millió forintot, gyerekekkel vannak, eltartanak időseket, fiatalokat, elveszítették a munkahelyüket, vagy lényegesen kevesebbet keresnek, mint a hitelfelvétel időszakában. Ők nem kaptak semmit.

A végtörlesztés körülbelül 320 milliárd forintos veszteséget okozott a bankszektornak, ekkora ajándékot kaptak a legjobb helyzetben lévő ügyfelek. Volt olyan, aki több ingatlannal is bezsebelte ezt a pénzt, és olyan is volt, aki több mint 200 millió forintot nyert ezeken a tranzakciókon. Amikor kiderült, hogy a végtörlesztés sem oldja meg a problémát, 2012-ben jött az újabb árfolyamgát, majd 2013-ban annak egy még tovább fejlesztett változata, de egyik sem okozott igazán áttörést, a forint pedig folyamatosan és indokolatlanul gyengült a svájci frankhoz képest.

Ezeknek az intézkedéseknek voltak negatív hatásai is? Úgy tűnik, hogy a végtörlesztés csak tovább gyengítette a forint árfolyamát.

A végtörlesztés bejelentése után körülbelül két hónappal Magyarországot bóvliba sorolta a nemzetközi hitelminősítő intézetek mindegyike. Ennek az egyik oka az volt, hogy végtörlesztés bejelentését követően az ország kockázata, a CDS-ráták megugrottak, ennek megfelelően a hozamgörbe, a kamatszint is megugrott, ennek következtében pedig nőtt az adósságteher.

Több mint egy éven keresztül Magyarországnak legalább 80-100 bázisponttal magasabb volt a CDS-rátája, a csődkockázati felára, amihez alkalmazkodnak a hitelkamatok. Ez azt jelenti, hogy a magyar adófizetők az újonnan kibocsátott államadósságon és a magánhiteleken keresztül évente súlyos tíz- és százmilliárdokkal kényszerültek többet fizetni. Ennek a következményét a mai napig is viseljük, a korábban kibocsátott hosszú lejáratú államkötvények kamataiban. De pénzben fel sem mérhető a késedelem hatása azoknak a százezreknek az életére, akik számára már négy éve lényeges könnyebbséget hozott volna a forintosítás. Emellett a magyar gazdaság egészének és benne a bankrendszernek a teljesítménye is egészen másként alakult volna.