Egy kis Suzukival indul, aztán minden elúszik

„Akik az évek alatt akár kétszer megfizették a gépkocsijuk árát, de a tőkéből szinte semmit nem tudtak törleszteni, visszaadhatnák autójukat, ezzel letudva az adósságot” – javasolta további konkrétumok nélkül néhány nappal ezelőtt egy lakossági fórumon Lázár János, a miniszterelnökséget vezető államtitkár.

Az üzenet nem hagyta hidegen az autófinanszírozó cégeket. Lázár szavait ugyan egyelőre senki nem akarja igazán komolyan venni, de nem is tudják csak úgy lesöpörni az asztalról, mivel az államtitkárnak van múltja: a pénzügyi szektort érintő eddigi legváratlanabb ötleteket szintén ő dobta be a köztudatba. Így volt ez a több százmilliárdos banki veszteséget okozó végtörlesztésnél 2011 szeptemberében, és így volt ez az önkormányzatok adósságátvállalásával is, amelynek az általa éveken át vezetett Hódmezővásárhely és az Erste Bank félig-meddig nyilvános kötvénycsatája ágyazott meg.

Az is lehet, hogy mindez csak kampányfogás – erre utal, hogy a gazdasági ügyekben elvileg legilletékesebb kormánytag teljesen máshogy nyilatkozott az autóhitelesek ügyéről. Nincs két hónapja, hogy Varga Mihály azt mondta, ennek az adósi körnek nem tud segítséget ígérni, mert „autó nélkül még el tud lenni az ember”, és a kormánynak most a lakáshitelekre és a rezsire volt energiája. „Jó tanácsot szeretnék adni, de nem tudok, a magyar lakosság ebből a szempontból túlvállalta magát” – mondta december elején a miniszter.

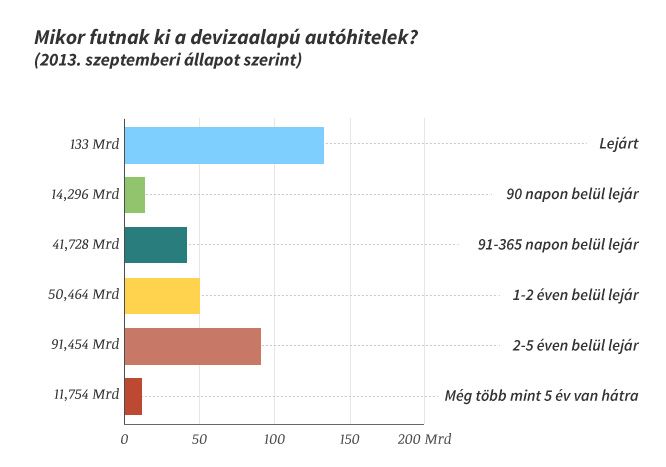

Az autóhiteles problémákról jóval kevesebb szó esik, mint a lakáshiteles ügyekről, holott a rossz adósok aránya itt még durvábban alakul. Tavaly szeptemberi – a jegybankban dokumentált legfrissebb – állapot szerint mintegy 150 ezer devizaalapú autóhitel-szerződés van az országban, ezek forintra számított értéke 210 milliárd forint. Ennek a portfóliónak csupán a 65 százaléka fizet rendesen, több mint egyharmadával gondok vannak, pedig a hitelek többségét még évekig kellene fizetni.

A banki lakáshitelekhez hasonlóan itt is tömegesek a bírósági viták: a pereket folyamatosan követő Hitelsikerek.hu portálon szinte nincs olyan hét, hogy legalább egy – egyelőre jellemzően elsőfokú – ítélet ne jelenjen meg autóhiteles ügyekben. Csak az elmúlt napokban, február 12-én a CIB Leasing, 11-én az MKB Euroleasing, 10-én a Porsche Bank ellen hoztak határozatot az adós javára, részben vagy egészben semmisnek tartva a szerződéseket. Teljes képet nehéz alkotni a perek állásáról, de Hanczár Zsolt, a Magyar Lízingszövetség elnökségi tagja úgy tudja, hogy ezek az ítéletek, bár nagyobb nyilvánosságot kapnak, kisebbségben vannak az adósokkal szembeni határozatokkal.

Hogy miért mennek akár éveken át húzódó, bizonytalan kimenetelű perre is az emberek, amikor „csak” az autójukról van szó, és ha a bank vagy a lízingcég azt elveszi, akkor legfeljebb gyalog járnak, annak megvan a magyarázata. „Hiába csak egy autóhitel, minden borul, a ház vagy a lakás is elúszhat” – mondja Kiss-Gál Éva ügyvédnő. (Ő az, aki sikerre vitt egy lakáshiteles adóst az OTP-vel szemben, erről itt írtunk.) Saját praxisában rengeteg autós esettel is találkozik, csak egy példa: 2007–2008-ban egy idős ember vett egy Suzukit, 2,4 millió forintért, önerő nélküli hitelből. Örült, hogy végre lecserélheti az öreg Skodáját, főleg, hogy a kölcsön kedvezőnek tűnt, 10 éven át kellett volna törlesztenie, havi 18 ezer forintot. „Lehet, hogy pár ezerrel megemelkedik majd, de nem lesz jelentős, ne aggódjon” – biztatták annak idején az autókereskedésben. Amikor öt évvel később, már 45 ezres havi törlesztésnél a férfi leállt a visszafizetéssel, ő is úgy gondolta, mint most Lázár János: majd viszi a bank az autót, de legalább vége a tartozásnak.

Az autóhiteleknél azonban nagyon mások az arányok, mint a lakáskölcsönöknél, bár az utóbbiaknál is előfordul, hogy az ingatlan már nem ér annyit, mint a hátralévő adósság. Egy Suzukinál – amelyik a szalonból kigurulva rögtön veszít pár százezer forintot az értékéből – néhány év elteltével, ha közben az árfolyam is elszállt, egészen biztosan több a tartozás, mint a fedezet. Így járt Kiss-Gál Éva ügyfele is: hiába törlesztett körülbelül kétmillió forintot az adós, majd hiába vette vissza a bank az autót, és adta el nyomott áron, még 1,2 milliós tartozást követelt. És nem számít, ha az ember ilyenkor nem tud ennyi pénzt előteremteni, a dolgok beindulnak: a behajtó kiállít egy fizetési meghagyást, az jogerőre emelkedik, elindul a végrehajtás, és az adós mindent elveszíthet. Ilyen esetekben a bank felmondhatja például a lakáshitel-szerződést is, még akkor is, ha annak a törlesztőit egyébként rendesen fizették, mert valamiből be kell hajtania az adósságot. Ingóságokra és ingatlanra ugyanúgy rátehetik a kezüket, a végrehajtó elvonhatja a havi jövedelem felét (ha nyugdíjról van szó, akkor a harmadát) – miközben az egész egy szimpla kis Suzukival indult.

Ilyen történetekből nagyon sokat lehetne felhozni, nem véletlen, hogy Lázár is látja a problémát, és valamilyen adósmentést fontolgat. Csakhogy az autófinanszírozók – lízingcégek, pénzügyi vállalkozások – még a bankoknál is rosszabb helyzetben vannak, az ő pénzükön biztosan nem lehet kimenteni az adósokat. „Ez sokkal több kárt okozna, mint hasznot, tömegesen mennének tönkre a cégek, amelyek már így is veszteségesek” – mondja Hanczár Zsolt.

A pénzügyi vállalkozások – amelyek közé az autóhitelezők is tartoznak – a válság talán legnagyobb vesztesei. 2008 őszéig óriási felfutás volt, ezek a cégek roppant aktívan és a bankoknál jóval kockázatosabban hiteleztek (emlékezhetünk még a nullaszázalékos önerős reklámokra, szinte az ember után dobták az autót), így ma itt van a legtöbb problémás adós. A devizahitelek aránya is itt volt a legmagasabb (lakást még csak-csak vettek banki forintkölcsönből, kocsit már csakis frankhitelből), és mivel ezek a cégek betétet nem gyűjtenek, maguk is eladósodtak, az általuk felvett devizahitelből adtak autóhitelt.

A válság előtt ezzel semmi baj nem volt, szuper jövedelmezőséggel működtek (a ROE mutatót szokás nézni, a jegybanki adatok szerint ez 20 százalék felett volt), de azonnal veszteségesek lettek, mihelyst a forint gyengülni kezdett, a kamatok megugrottak, az adósok helyzete pedig romlott. Már 2009 óta a teljes szektor súlyosan veszteséges (2012-ben is még majdnem 36 milliárd volt a mínusz), és néhány cégnek már elfogyott a tőkéje (negatív a saját tőkéje). Ez nem sok jót ígér, mert a bankokkal ellentétben itt nem minden pénzügyi vállalkozás mögött áll tőkeerős tulajdonos a háttérben, így nincs, aki a zsebébe nyúljon. A 250 cégből tavaly ősszel 84-en voltak még veszteségesek, a legkritikusabb helyzetben a bankcsoportoktól függetlenül működő vállalkozások voltak. Ha Lázár János ötletéből mentőcsomag lesz, ezek a cégek azonnal lehúzhatják a rolót.