Halál esetén ekkora nyugdíjpénzre számíthat az örökös

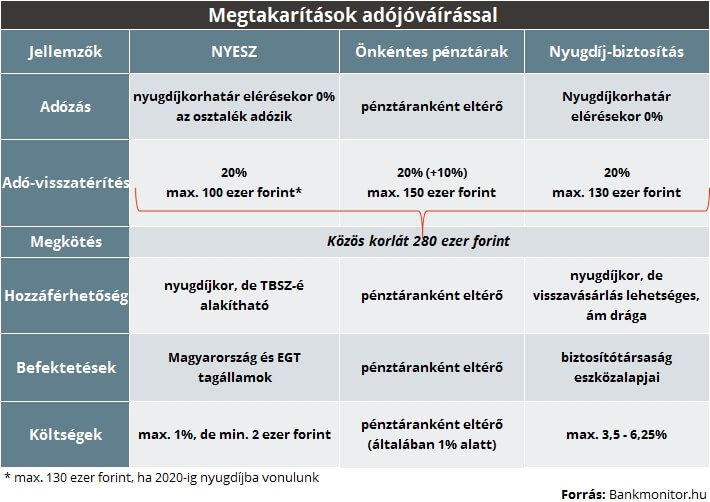

Magyarországon jelenleg három 20 százalékos adójóváírással támogatott, dedikáltan nyugdíjcélú megtakarítás létezik. Mindhárom különbözőképpen működik:

- az egyiknél magunknak kell befektetni a befizetéseinket (nyugdíj-előtakarékossági számla, vagy röviden NYESZ),

- a másiknál előre kiválasztott portfólióba automatikusan befektetésre kerülnek a befizetések (önkéntes nyugdíjpénztár)

- a harmadik (nyugdíjbiztosítás) meg egy biztosítás, és adott esetben az előző kettő keveréke.

Ezeket mindenki azért köti, hogy nyugdíjasként kiegészítse a jövedelmét. Ugyanakkor fontos kérdés az is, hogy mi lesz a nyugdíjpénzzel, ha baj érne minket. Örökölhető-e a megtakarítás, ha a szerződő meghal? Ezeket vesszük sorra most különböző megtakarítási formánként.

Tudni szeretné, hogy mekkora összeget tud összegyűjteni nyugdíjig? Használja a következő kalkulátort, és kiderül!

Kezdjük az ilyen szempontból a kevésbé szerencsés választással, a nyugdíj-előtakarékossági számával. Ez öröklés szempontjából nagyon hasonló egy szimpla értékpapírszámlához. Szemben a folyószámlával, nem adható meg hozzá haláleseti kedvezményezett, így a hagyatéki eljárás keretén belül kerülhet az örököshöz az itt felhalmozott megtakarítás.

Ez önmagában komoly (több hónapos) késést jelenthet. Ráadásul amennyiben nem egyenes ági rokonhoz (vagy házastárshoz) kerül a vagyon, akkor még örökösödési illeték fizetési kötelezettség is keletkezik (jelen esetben 18%).

Anélkül, hogy belemennénk a részletekbe, az örökség nemcsak vagyont, hanem adósságot is tartalmazhat, így korántsem biztos, hogy minden esetben pozitív a mérlege az öröklésnek.

Viszont, ha az ügy végre odáig jut, akkor az örökös(ök) választhat(nak), hogy az értékpapír számlán lévő értékpapírokat:

- eladja/eladják az aktuális érétken (és az ellenértéket megkapja/megkapják),

- transzferálja/transzferálják (gyakorlatilag áthelyezi(k) egy értékpapírszámlára.

Ráadásul a számlán elért árfolyamnyereség is adóköteles (15%) öröklés esetén (kivétel az EGT-államok által kibocsátott kötvények, illetve ha az összeg 300 ezer forint alatti érték). Tehát a NYESZ ugyan az egyik legolcsóbb nyugdíjmegoldás, de öröklés szempontjából a lehetőségek közül nem a legkedvezőbb.

Az önkéntes nyugdíjpénztárnál szerencsére már megvan a lehetőség, hogy haláleseti kedvezményezettet jelöljünk meg. Így az ott megjelölt személy (vagy személyek) hagyatéki eljáráson kívül, örökösödési illeték és kamatadó mentesen hozzájuthatnak az örökségükhöz. Itt mindegy, hogy a kedvezményezett egyenes ági rokon, vagy akár egy tetszőlegesen megjelölt barát. Ráadásul szabadon megjelölhetünk több személyt is, azt is meghatározva, hogy ki mekkora százalékban részesedjen az örökségül hagyott nyugdíjpénztári vagyonból.

A kedvezményezettek választhatnak, hogy szabadon elkölthetően a bankszámlájukra utaltatják a vagyont, vagy saját önkéntes nyugdíjpénztári számlájuk egyenlegét is gyarapíthatják. Ráadásul a kedvezményezett számára a kifizetési idő is jóval rövidebb a hagyatéki eljárásnál, általában 2 héten belül megkaphatják a vagyont az erre jogosultak.

A nyugdíjbiztosításnál - hasonlóan az önkéntes nyugdíjpénztárhoz - megadható kedvezményezett és így nem része a vagyon a hagyatéki eljárásnak, és adó- és illetékmentesen juthat az összeghez az örökös. Viszont míg az előbbi két esetben egyértelmű volt, hogy mekkora összeg üti az örökös markát (a megtakarítás aktuális értéke), addig a nyugdíjbiztosításnál szerződésenként eltér a számolás. Létezik olyan, ami az előző két megtakarításhoz hasonlóan a befektetések piaci értékét fizeti ki.

Bizonyos szerződések esetén egy minimumösszeg is meghatározásra kerül, így ha a piaci érték ez alatt lenne, akkor a minimumösszeget fizetik.

Néhol ezeken felül még valamekkora bónusz vagy biztosítási összeg kifizetésére is jogosult(ak) az előzőeken felül a kedvezményezett(ek). Az átfutási idő ebben az esetben is megfelelően rövid, akár néhány héten belül megtörténhet a kifizetés.